Создание личного фонда

Личный фонд — некоммерческая организация, эффективный способ владения активами, передачи их преемникам и минимизации рисков. Учредитель фонда вносит в него имущество и настраивает работу фонда по своему усмотрению

Предназначение личного фонда:

- Защита имущества и сохранность «бизнеса»;

- Управление разнородными активами, эффективное налогообложение;

- Эффективное наследственное и брачное планирование.

Личный фонд вправе:

- Заниматься предпринимательской деятельностью, в соответствии с уставными целями Личного фонда;

- Создавать хозяйственные общества или участвовать в них;

- Реорганизовываться (с учетом ограничений, предусмотренных ГК РФ).

Откройте для себя преимущества личных фондов с юридической компанией «Лемчик, Крупский и Партнеры». Мы предлагаем профессиональное сопровождение в создании и управлении личными фондами для защиты вашего имущества и планирования наследства. Начните с консультации – свяжитесь с нами.

Имущество личного фонда

Имущество, переданное личному фонду, становится его собственностью и не подлежит разделу между кредиторами, наследниками и супругами.

Таким имуществом могут быть:

- Вещи (включая наличные деньги и документарные ценные бумаги)

- Иное имущество, в том числе имущественные права (включая безналичные денежные средства, в том числе цифровые рубли, бездокументарные ценные бумаги, цифровые права, доли в ООО)

- Результаты работ и оказание услуг

- Охраняемые результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (интеллектуальная собственность)

Как достигается защита активов

- Право выгодоприобретателя – неотчуждаемо.

На право выгодоприобретателя невозможно обратить взыскание по долгам самого выгодоприобретателя, что позволяет обеспечить и сохранить высокий уровень жизни, без риска для имущества фонда

- Имущество фонда защищено от имущественных проблем учредителя.

После 3 (трех) лет, а в исключительных случаях (по решению суда) после 5 (пяти) лет, кредиторы не могут обратиться по обязательствам учредителя фонда, то есть личный фонд не будет отвечать по его обязательствам перед кредиторами.

На этапе подготовки два законопроекта Минэкономразвития России. Что предусматривают?

- Личный фонд выводится из-под контроля Минюста РФ, и передается в ФНС РФ – это ускоряет срок регистрации;

- Отменяется часть требований как для НКО: ЛФ освободят от ежегодных отчетов о деятельности и внеплановых проверок;

- Личный фонд может выступать как квалифицирующий инвестор, в том числе быть пайщиком ЗПИФ;

- Информация о расходах, а также размерах и структуре доходов и имущества личного фонда — коммерческая тайна.

Личный фонд или ЗПИФ

Преимущества Личного фонда

- При вложении имущества в личный фонд не возникает материальной выгоды.

- Уровень защиты активов в ЗПИФе ниже – на имущественный пай может быть обращено взыскание. В ЛФ после 3 (5) лет все под полной защитой от кредиторов.

- Личный фонд не прерывает срок владения имущество для льготы по НДФЛ, в отличие от ЗПИФа.

- Возможность определения любого состава органов управления с индивидуальными полномочиями.

- Меньше расходы поддержание структуры: высокие расходы на УК ЗПИФа.

- Отсутствие контроля за сделками со стороны спец. Депозитария и ЦБ РФ.

Преимущества ЗПИФ

- Выгодное налогообложение: доходы фонда не облагаются налогом на прибыль.

- Возможно объединение активов соучредителей-партнеров.

- Удобный механизм привлечения инвестиций.

- Не ограничен в соотношении получаемых пассивных и активных доходов.

- Возможны продажа, дарение, погашение, наследование имущественных паев.

- Анонимность пайщиков перед в публичных реестрах.

Как достигается защита активов

- Право выгодоприобретателя – неотчуждаемо.

На право выгодоприобретателя невозможно обратить взыскание по долгам самого выгодоприобретателя, что позволяет обеспечить и сохранить высокий уровень жизни, без риска для имущества фонда

- Имущество фонда защищено от имущественных проблем учредителя.

После 3 (трех) лет, а в исключительных случаях (по решению суда) после 5 (пяти) лет, кредиторы не могут обратиться по обязательствам учредителя фонда, то есть личный фонд не будет отвечать по его обязательствам перед кредиторами.

Как достигается эффективное управление

- Личный фонд может сделать «специализированным» - собрать в нем активы конкретного вида или комбинированным (передать разнообразные активы)

- Можно предусмотреть особые критерии, которым должен соответствовать управляющий, в том числе привлечь профессиональную Управляющую компанию

- Структура управления формируется с учетом обеспечения системы сдержек и противовесов

- Личный фонд может быть использован для разделения активами: личные активы отделены от бизнес-активов – для сегрегации активов по уровню генерации риска.

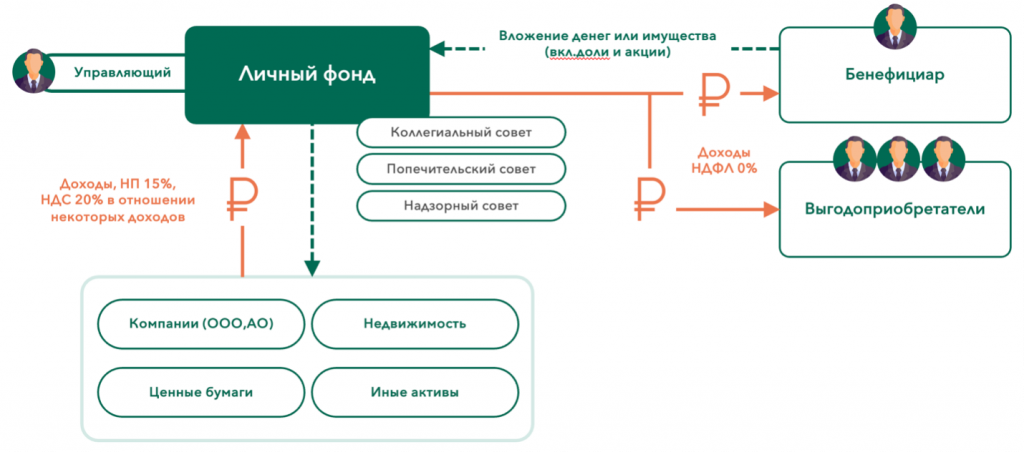

Общая модель функционирования Личного фонда

Структура личного фонда

- Единственный Учредитель. Замена учредителя не допускается. Не допускается соучредительство нескольких лиц, за исключением случаев, если учредители супруги

-

Высший коллегиальный орган управления. Совет или Президиум - минимум два члена,

в него может войти учредитель. - Руководитель (ЕИО). Может войти или в Совет или в Попечительский совет. Учредитель не может быть руководителем

- Попечительский совет. Минимум два члена не может состоять из членов Совета / Президиума

Налоговые послабления

- При передаче имущества в личный фонд и передаче имущества из личного фонда не влечет налоговых последствий, в частности, по НДС, по налогу на прибыль, по НДФЛ.

- Доходы личного фонда облагаются по ставке 15% при условии, что он не осуществляет активную коммерческую деятельность, а занимается только получением пассивных доходов

-

Доходы выгодоприобретателей облагаются по ставке 0%

(за исключением доходов, выплачиваемых при жизни учредителя выгодоприобретателям, не являющимся близким родственниками учредителя). - ЛФ не прерывает течение сроков для 5-ти и 3-х летней льгот по НДФЛ при продаже недвижимости, акций и долей

- Налог на имущество в отношении жилой недвижимости приравнен к налогу физических лиц

В чём выражается планирование наследования

- На всё – воля… учредителя. Наследники (выгодоприобретатели) не могут поссориться из-за имущества. Имущество, переданное личному фонду, не подлежит разделу между наследниками после смерти учредителя и между супругами в случае развода

- «Обязательные наследники» – не работают. Наследники, имеющие обязательную долю в наследстве, не могут принудительно требовать выдела им части имущества личного фонда

- Выгодоприобретатели подарить – только по воле учредителя. Их права нельзя продать, и передать по наследству

- Сохранение работоспособности бизнеса. В личном фоне бизнес не замораживается, не теряет работоспособность после наступления наследственного случая.

В каких случаях фонд ликвидируется

По решению суда в случаях:

• Истечения срока, на который фонд создан (если фонд создан на определенный срок)

• В связи с наступлением указанных в условиях управления личным фондом обстоятельств

• В случае невозможности формирования органов личного фонда

• В связи с невозможностью на протяжении трех лет определить, кто является выгодоприобретателем

По факту смерти учредителя, если в уставе не закреплено иное.

Имущество после ликвидации

Оставшееся после ликвидации личного фонда имущество подлежит передаче учредителю или выгодоприобретателям личного фонда соразмерно объему их прав

на получение имущества или дохода от деятельности личного фонда либо

условиями управления личным фондом предусмотрены иные правила распределения оставшегося имущества, в том числе его передача лицам, не являющимся выгодоприобретателями.