На сегодняшний день на территории РФ созданы 39 ОЭЗ четырех типов. Для Вашего удобства мы подготовили таблицу с их основными различиями:

Предоставляемые резидентам льготы могут отличаться в зависимости от ОЭЗ, но в общем резиденты могут рассчитывать на:

· 2% ставку (в федеральный бюджет) и не более 13,5% (в региональный бюджет) по налогу на прибыль (вместо 20%);

· 0% ставку по налогу на имущество (вместо 2,2%);

· 0% ставку по земельному налогу (вместо 1,5%);

· 0% ставку по транспортному налогу (вместо 1-500 рублей за л/с);

· Режим свободной таможенной зоны;

Несмотря на кажущуюся привлекательность указанных преференций, на текущий момент зарегистрировано всего около тысячи резидентов. По нашему мнению, это связано в первую очередь с тем, что действующее законодательство делает процедуру получения статуса резидента сложной и долгой (минимум 4-5 месяцев). Для подготовки пакета документов заявителю нужно изучить Федеральный закон «Об особых экономических зонах в РФ», которым установлены лишь «рамочные» положения, приказы Минэкономразвития, административные регламенты, а также законы субъекта РФ, в котором расположена ОЭЗ. Самостоятельно разработать бизнес-план и защитить его на экспертном и наблюдательном совете по силам далеко не каждой компании.

Очевидно, что упрощение процедуры получения статуса резидента повысит привлекательность ОЭЗ в глазах инвесторах. Это напрямую повлияет на эффективность зон, которую Минэкономразвития ежегодно оценивает исходя из количества резидентов, количества созданных рабочих мест, объема инвестиций и прочих критериев.

Так, по итогам 2020 года несколько ОЭЗ (например, в Орловской и Воронежской областях, Чеченской республике) были признаны недостаточно эффективными. В связи с этим, ведомство полагает, что необходимо дополнительно повысить доступность ОЭЗ для резидентов. Главная цель - привлечь новый поток инвестиций и увеличить количество рабочих мест в регионах. Для этого Минэкономразвития внесло в Правительство законопроект, в котором предложило следующее:

1. Повысить эффективность и доступность ОЭЗ.

Предлагается объединить промышленно-производственные и технико-внедренческие зоны. Наш опыт сопровождения процедур получения статуса резидента, а также подготовки бизнес-планов показывает, что современное промышленное производство становится неотделимым от инноваций и ИТ-технологий. Если инициатива будет принята, то будущим резидентам станет проще присоединиться к ОЭЗ объединенного типа.

Дополнительно проектом предусмотрено упрощение процедуры вхождения в ОЭЗ. Для этого бизнес-план резидента заменят более простой формой - паспортом инвестиционного проекта. Еще один шаг к упрощению процедуры – сокращение срока рассмотрения заявки экспертным советом с 40 рабочих дней до 15 рабочих дней.

2. Изменить налоговые преференции

В части налоговых льгот Минэкономразвития предлагает обнулить федеральную часть налога на прибыль на 5 лет для резидентов ОЭЗ всех типов (как было указано выше, сейчас ставка в федеральный бюджет составляет 2%). Также законопроект предусматривает ускоренную процедуру возмещения НДС и ускоренную амортизацию.

А что со страховыми взносами?

На сегодняшний день налоговым законодательством не предусмотрены специальные льготы для резидентов ОЭЗ по страховым взносам. На них распространяются общие нормы: пониженные тарифы страховых взносов вправе применять субъекты МСП (ставка 15% к выплатам сверх МРОТ) и ИТ-компании при условии наличия госаккредитации, численности сотрудников более 7 человек и доли доходов в области ИТ не менее 90% от общего дохода (ставка 7,6%).

Между тем, бизнес, развивающий инновации, открыто говорит, что из-за высоких страховых взносов он не может быть конкурентоспособным. На высококвалифицированных сотрудников высокий спрос, им необходимо обеспечить соответствующий уровень зарплаты, что обуславливает высокий размер «зарплатных налогов». Как следствие, компании попросту не могут привлечь сотрудников и удержать сотрудников из-за растущих зарплат, в связи с чем ценные кадры утекают.

Также очевидно, что основными инвесторами ОЭЗ являются крупные предприятия, которые лишены права применять льготу по страховых взносам. Именно крупный бизнес вкладывает основной объем инвестиций в зону и развивает технологии, привлекает высококвалифицированные кадры. Снижение тарифов страховых взносов уменьшит стремление работодателей к сокрытию выплачиваемой сотрудникам зарплаты и тем самым позволит увеличить поступления в бюджет. Кроме того, за счет уменьшения налоговой нагрузки бизнес получит дополнительные финансовые ресурсы, которые сможет направить на свое развитие. Игнорирование государством потребностей резидентов, администраций ОЭЗ приведет к тому, что количество досрочно расторгнутых соглашений увеличится – резидентам становятся интереснее другие юрисдикции. Также уже можно наблюдать, что динамика присоединения новых резидентов к ОЭЗ снижается.

Предложенную Минэкономразвития инициативу в целом мы оцениваем положительно: упрощение процедуры действительно сможет повлиять на количество резидентов и повысить эффективность не только конкретной зоны, но и увеличить общий экономический эффект для региона за счет развития предприятий и открытия новых рабочих мест. При этом наиболее эффективной мерой в этом направлении будет являться возвращение льгот по страховым взносам. Такая мера даст старт для существенного притока новых инвесторов, сохранения действующих резидентов, а также позволит ОЭЗ расти в 2-3 раза быстрее.

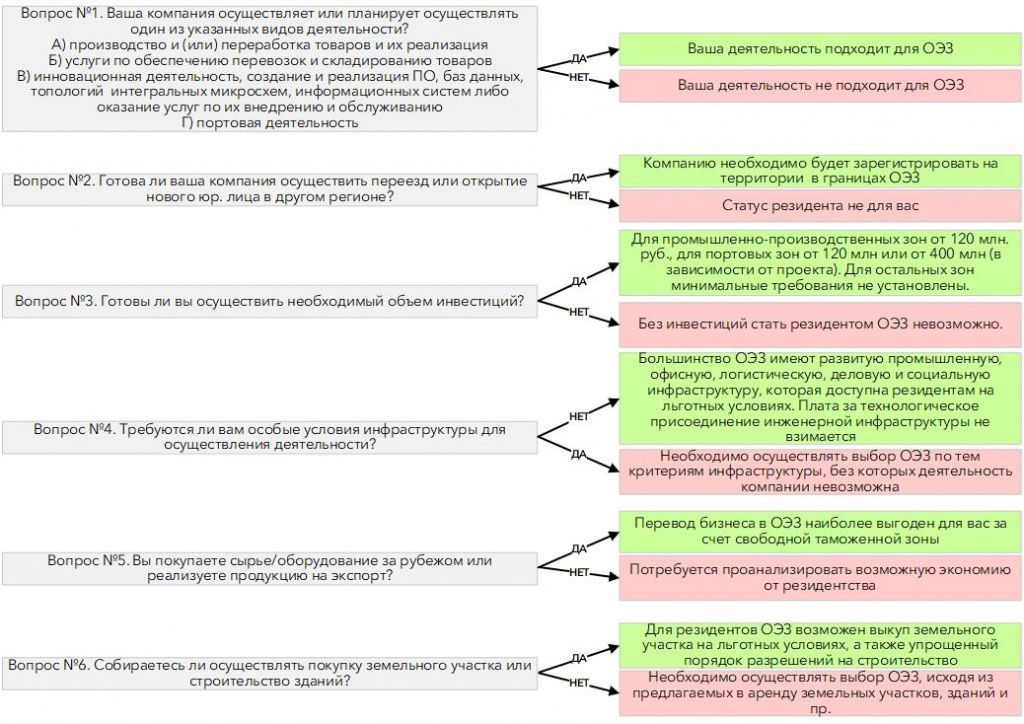

В какой редакции Правительство внесет проект в Госдуму и будут ли в ней предусмотрены льготы по страховым взносам – открытый вопрос. По нашей оценке, вероятность того, что государство пойдет на встречу регионам и бизнесу – высока. Развитие ОЭЗ, а особенно зон технико-внедренческого типа, вписывается в действующую политику законодателя по поддержке российских производителей, а также ИТ-компаний. Совершит ли законодатель очередной налоговый маневр – мы узнаем в скором времени, а пока предлагаем Вам проверить: сможет ли ваша компания стать резидентом ОЭЗ? Наш опыт сопровождения таких проектов позволяет нам утверждать, что это доступно для большинства компаний при соответствии осуществляемой предпринимательской деятельности одной из приоритетных сфер ОЭЗ.

Ответьте на несколько вопросов, чтобы понять перспективы вхождения в ОЭЗ, а также оценить возможные преференции.

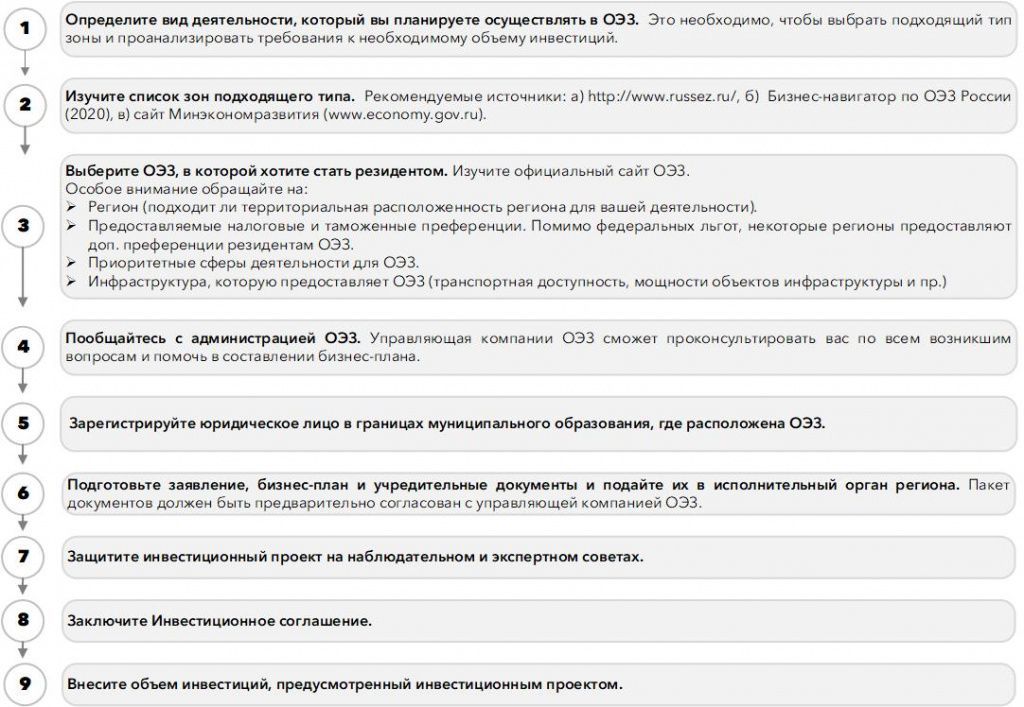

Если на вопросы №1-3 вы ответили положительно, то у вас есть все шансы стать резидентом ОЭЗ. Ознакомьтесь с инструкцией, в которой перечислены основные шаги для получения статуса резидента ОЭЗ.